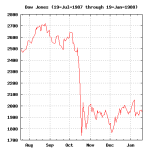

共和党のトランプ候補が大統領選挙に勝利後、マーケットに大きな変調が起きているようです。アメリカの主要株価指数のNYダウは市場最高値を連日更新し、日経平均株価は先週末とうとう18,000円に到達しました。この劇的な変化にはかの山本伸先生も、

今回のトランプノミクスは歴史的とも言うべき相場の潮目の変化を感じさせるものだ。これだけの激変は、一生のうちに何度かしか味わえないドラマというか、チャンスだと思う

~ 山本伸の言いたい放題 ~

とおっしゃっています。しかし、なぜ突然そのような劇的な変化が起こってきたのでしょうか。理由はトランプ? いえいえ、いくらアメリカの大統領候補と言ってもたった一人の人間の影響でそのような歴史的な変化を起こせるはずもありません。それは単なるきっかけに過ぎないのです。

私も今回のこのタイミングでの急激な変化が起きることを予想できたわけではありませんが、しかし、当ブログでは3カ月ほど前から、債券から株へ資金の流れが変化している、所謂グレートローテーションが起こってきつつあるのではないかとお伝えしてきました。そして、そのマーケットの劇的な変化が示しているものの本質は、時代における人々の価値観の変化ではないでしょうか。

現政治への反抗

今回トランプ候補に勝利を呼び込んだ思想は、「保守主義」と言われております。この辺はいろいろな解釈があり、一つに定義するのは出来ないと思いますが、ごく簡単に言うならば、彼の言葉通り、「アメリカを第一優先に考える」という考えかと思います。そして、実際はこの保守主義がどうとか難しいことよりも、彼を勝たせたものは現政治への不満であることは間違いのないことだろうということです。

では、その現在の政治は所謂リベラル、「新自由主義」と言われる政治思想家と思います。この定義も定めることはできないのですが、簡単に言うならば、世界中のみんなで共通の価値観を共有し、仲良く暮らしていきましょう、という思想ということになるでしょう。

この二つを比べた時に、どっちがいいと思われますか。これは日本人から見ると、明らかに後者の方がいいと感じますよね。アメリカ第一主義って、自分たちだけ良ければそれでいいってそんなずるい考えは勘弁してよってのが、日本人の大半の気持ちじゃないでしょうか。これがトランプがおおいに恐れられていた理由でしょう。

私なんかは後者の方はだいぶ嘘っぽいなと思う訳ですが、それはおいておいて、しかし、実際世界中を見渡してみると、このリベラルと言われる思想を掲げた政権はどこも苦戦を強いられるようになってきているようなのです。

フランスとドイツ

フランスとドイツでは来年総選挙が予定されておりますが、この選挙でトランプと同じように保守主義を掲げる政党の躍進が予想されています。フランスはル・ペン党首率いる国民戦線、ドイツは反難民政策を掲げる「ドイツのための選択肢」です。ドイツの方は政党名も非常に分かりやすいですね・・。

当ブログでは生意気ながら、世界のメルケルに対して兼ねてから、「態度を軟化すべき」と主張しています。なぜなら、このような事態が広がっているということは、時代の価値観が変化してきていることを表しており、この流れに抗っても勝てっこないからです。強情さはきっと混乱を生むだけでしょう。

しかし、空気の変化を感じ取っていないのか、あのおばさんは強情な姿勢を貫いたままです。トランプだって、当選後に急に軟化したのですから、少しは歩み寄ったらいかがでしょう? このままではメルケルの敗北はそう遠くないように感じます。

通貨への価値観の変化

さて、マーケットに話を戻しますと、明らかに激変として見て取れるのが、債券バブルの崩壊です。あまり普通のニュースなどでは取り上げられませんが、債券相場はこれまで未曽有のバブルだったのです。その理由は世界的な大規模な金融緩和で、今か今かと思われていたそのバブル相場の崩壊が、その終了とともに始まり、トランプ氏の勝利によって加速したということです。

ここでもトランプ氏が選挙に勝ったから国債が売られているというわけではないということです。当ブログでも世界の株価が異様に下がりにくくなっている様から、グレートローテーションが起こりつつあるのではないかとお伝えしてきました。これも歴史上の潮流の大転換なのだと思います。

ECBが緩和終了を匂わす

つい2カ月くらい前でしょうか。ECBが金融緩和の終了を検討しているというニュースが流れたことがありました。私はその時に、「このタイミングでの緩和終了はよくわからない」と書きました。また「ドラギ総裁が最近おとなしいのは大統領選挙のせい?」などとも書いていたのですが、これは大きく読み違えていたと思っています。

「つまり、金融緩和を縮小しても、インフレ率2%に向けた収れんが継続できるかということだ。言い換えれば、物価上昇の原動力は自律的である必要がある」

ECB、ドラギはさすがで、そのタイミングですでにこのような事態が起こりつつあることを想定していたということでしょう。そして、イングランド銀行はEU離脱を受けて金融政策を緩和の方向へ方向転換していたのですが、こちらを再度利上げの方向へ戻すことを検討し始めていると言います。これを受けて最近、ユーロとポンドが反発し始めているわけですが、言い換えれば、彼れらは今まで行ってきた通貨安の政策を見直し、通貨高の方向へ舵を切りなおしたということでもあります。

これがこれからマーケットに起こるであろう価値観の変化です。これまで各国先進国は通貨安政策に経済の活路を見出してきました。それはデフレの時代への対抗手段であったわけです。しかし、債券バブルの崩壊が始まったというと、今度出てくるのはインフレ懸念です。少し前からそのような記事を目にする機会も増えてきました。だとすれば、各国中銀が今度は通貨高を目指すのは当然です。通貨安政策の時代はもう終わりを告げたのではないでしょうか。

そこから考える日本円の行方

では、日本はどうでしょう。日銀は前回も書いたとおり、頭の体操として出口戦略を議論しているらしいのですが、黒田総裁の言う通り、緩和縮小に動く気はさらさらないのでしょう。また、現在イールドカーブコントロールという、金利をゼロパーセントに固定するために国債を買うという方策を取っていますが、そもそもこれは金利が下がり続けることを前提とした政策なのではないだろうかという気がします。

想像ですが、日銀は現在このように金利が上昇してくることなど、想定していなかったのではないでしょうか。このまま金利が上がり続ければ、日銀は無制限に国債を買うしかないのです。

このように考えれば、日本円の行方として円安方向に進むのは当然という感じがします。当ブログでは7月頭にドル円相場は99円で底を打ったのではないか、という予想を出しましたが、これは今年に関してはほぼ当たったとみていいでしょう。ですが、私はこれを今年に限定した予想としているわけではないのです。つまりは、長期円安時代の「円高局面」が底を打ったのではないかと思うのです。

2011年~2015年までに見られた円安局面では、ドルに対する円の史上最高値76円程度から去年の125円程度まで値幅で50円くらい、上昇率で70パーセントほど円安になったことになります。仮に今が長期円安時代、円高局面が99円で反転したとすると、前回と同レベルの円安となると、ドル円は4年後くらいまでに150円~170円程度の円安を目指すことになるのですが、どうでしょうか。そんなことは起こりそうもないでしょうか。

しかし、私は不安感とともにこのような行方を想像してみています。それくらいの時代の変化が目の前に広がりつつある、と私は感じるのですが。